ما هي الرافعة المالية؟

الرافعة المالية أو الليفريج Leverage في الفوركس تسمح للمتداولين بالتداول بمضاعفات رأس مالهم. أدى توفير الرافعة المالية من قبل الوسطاء للمتداولين إلى زيادة جاذبية هذا السوق. تمنح الرافعة المالية في الفوركس الفرصة للمتداولين حتى يتمكن ذوو رؤوس أموال المنخفضة أو المتوسطة من الاستثمار والتداول في هذا السوق. على سبيل المثال، إذا قدم الوسيط ليفريج قدرها 1:50 لمتداوليه، فيمكن للمتداول، على سبيل المثال، إجراء تداول بقيمة 5000 دولار برأس مال قدره 100 دولار.

هذه المقالة هي الدرس التاسع من دورة سمارت موني للموقع خريطة الفوركس. في الدرس السابق، تحدثنا عن أزواج العملات والنقاط في الفوركس، وفي هذه الجلسة، سنتحدث عن الليفريج في الفوركس.

دورة سمارت موني لموقع خريطة الفوركس

شرح الرافعة المالية بالتفصيل – كيفية استخدام الليفريج في الفوركس

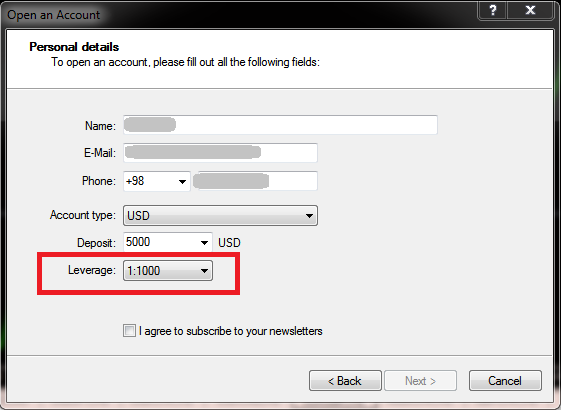

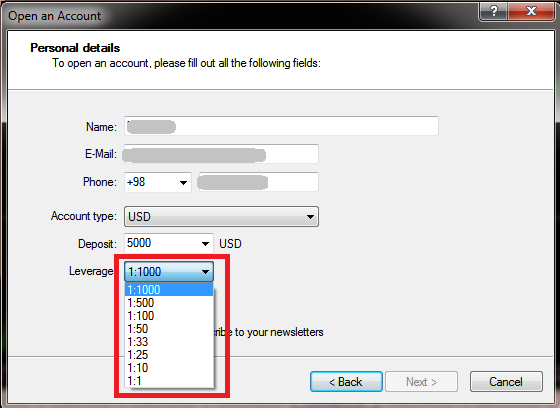

لاستخدام الليفريج في الفوركس، يمكنك تحديد مقدار الليفريج عند فتح حساب تداول. على سبيل المثال، نقوم بإنشاء حساب جديد برصيد أولي قدره 500 دولار ورافعة مالية 1:10.

يعتقد المحللون أنه نظرًا لارتفاع مخاطر الرافعة المالية، يجب ألا تستخدم الليفريج أبدًا مع الرصيد الأولي ورأس المال الذي أدخلته في الفوركس. لأن هناك احتمال كبير جدًا للهامش الإجمالي وخسارة رأس المال. من الأفضل أن تتداول لفترة من الوقت على حساب تجريبي. بعد بضعة أشهر، عندما يصبح حسابك مربحًا، افتح حسابًا حقيقيًا وقم بالتداول في هذا الحساب بدون الليفريج.

عندما ينمو حسابك، من الأفضل سحب أرباحك من هذا الحساب وإنشاء حساب جديد بأقل ليفريج في وسيطك واستخدام الليفريج في الحساب الجديد مع الربح الخاص بك.

لتغيير الليفريج في الفوركس، انتقل من الجزء المحدد في الشكل أعلاه. الرافعة المالية عبارة عن قرض يحصل عليه المتداول من الوسيط ويتداول في مقابله. كن حذرًا عندما تحقق ربحًا، فكل من الوسيط وأنت تحقق ربحًا. افترض أن توقعك للسوق كان خاطئًا وتكبدت خسارة. في هذه الحالة، سيستمر الوسيط في المركز حتى يتم الاحتفاظ بأموال الوسيط.

عندما تصل الخسارة إلى رأس مال الوسيط، يقوم الوسيط بإغلاق المركز. وهذا ما يسمى نداء الهامش Call Margin. أي، أنه قد خسر المتداول كل أو جزء رأس ماله.

مفهوم اللوت Lot في الفوركس

لفهم الليفريج في الفوركس بشكل أفضل، يجب أن تكون على دراية بمفهوم اللوت في الفوركس. لذلك إذا كنت لا تعرف ما هو اللوت Lot قبل قراءة هذا المقال، فتأكد من قراءة المقالة التالية.

كل لوت 100,000 وحدة من العملة الأساسية وكل ميني لوت (0.1 لوت) و 10,000 وحدة من العملة الأساسية. المايكرو لوت هو أيضا 0.01 لوت ويساوي 10,000 وحدة من العملة الأساسية.

إذا كانت عملتك الأساسية هي الدولار، فإن كل نقطة من اللوت القياسي ستساوي 10 دولارات. لذلك، إذا فتحت مركز EUR/USD بحجم لوت واحد، وحققت ربحًا بمقدار نقطة واحدة، فقد حققت بالفعل ربحًا قدره 10 دولارات أمريكية. وإذا خسرت نقطة واحدة، فستخسر 10 دولارات أمريكية.

النقطة الواحدة في الميني لوت تساوي 1 دولار وفي المايكرو لوت تساوي 10 سنتات.

إذا كنت ترغب في شراء 100,000 يورو بالعملة الأساسية (نفترض أن عملتنا الأساسية هي الدولار)، فأنت بحاجة إلى شراء عقد واحد. في هذا الجزء من هذا العام، كيف يمكن للمتداول ذو رأس المال الضئيل للغاية أن يمتلك رأس المال الضخم هذا في حسابه ويتداول به؟

عندما تقوم بالتسجيل لدى وسيط ما برأس مال صغير، فإنك تقوم بإيداع بعض أموالك عند هذا الوسيط. الهامش أو مارجن Margin، ما يُطلق على مبلغ المال الذي تودعه مع الوسيط الخاص بك لاستخدام الرافعة المالية. ثم تقترض أضعاف المبلغ الذي أودعته لدى الوسيط وتتداول برأس مال أكبر.

لنفترض أنك تستخدم رافعة مالية 1: 100 في التداول. هذا يعني أنه عليك وضع واحد بالمائة من تكلفة التداول في الوساطة وللتداول، والباقي يقدمه الوسيط. لذلك، في المثال أعلاه، لفتح مركز لوت واحد ، يجب أن يكون لديك رأس مال 100,000 دولار، وإذا كنت تستخدم رافعة مالية 1: 100، فأنت تحتاج فقط إلى 1,000 دولار. في هذه الحالة، مع هذا المركز، يتم حساب الربح والخسارة الخاصة بك على أساس 100 ألف دولار.

استخدم الرافعة المالية في تداولاتك عندما يكون لديك فهم سليم لإدارة المخاطر في تداولاتك.

عند تمكّنك من إدارة رأس المال والمخاطرة بشكل جيد، فستصبح الرافعة المالية أداة مفيدة لكسب المال. من ناحية أخرى، إذا لم تتمكن من إدارة المخاطر بشكل جيد، فإن الرافعة المالية ستؤدي فقط إلى خسائر متعددة.

ما المقصود بالرافعة المالية في التداوُل – أمثلة للتدريب على الرافعة المالية في الفوركس

أولا، نحن لا نستخدم الرافعة المالية. لنفترض أنك اشتريت نصف لوت (كل لوت 100,000 دولار). هذا يعني أنك اشتريت 50,000 دولار وتريد أن تتداول بمبلغ 50 ألف دولار. الهامش هو مقدار المال الذي تقوم بإيداعه عند الوسيط من أجل التداول. وفي هذا المثال، نظرًا لأنك لا تستخدم الرافعة المالية، فإنك تضع 50 ألف دولار لدى الوسيط للتداول وكهامش.

افترض أن لديك صفقة تداول جيدة وحققت ربحًا قدره 300 نقطة. (كل نقطة ربح في نصف لوت تساوي 5 دولارات. لقد قلنا بالفعل أن كل نقطة ربح وخسارة في حصة واحدة تساوي 10 دولارات!) في هذه الحالة (300*5) ستحقق ربحًا قدره 1,500 دولار.

والآن، دعنا نفترض أن أموالنا منخفضة ولا تصل إلى 50 ألف دولار. أو حتى لدينا هذا المبلغ من المال. لكن ليس من الصحيح تجميد كل الـ 50,000 دولار في صفقة واحدة.

أتاح الوسطاء لعملائهم استخدام الليفريج بحيث يمكن للمتداولين فتح المزيد من المراكز ويمكن للأشخاص ذوي رأس المال المنخفض دخول سوق الفوركس. في الوضع العادي، يزود الوسطاء العملاء برافعة مالية تصل إلى 1:100. ولكن هناك أيضا وسطاء يقدمون ليفريج من 1:500 إلى 1:1000 لعملائهم.

ولكن يجب أن تعلم أن تقديم رافعة مالية عالية للعملاء ليس دليلاً على شعبية ومصداقية هذا الوسيط. فيما يتعلق باختيار أفضل وسيط للتداول، راجع الرابط أدناه.

أفضل الوسطاء للعرب

ستستمر في تحقيق ربح قدره 1500 دولار. وبخسارة 300 نقطة ستخسر 1500 دولار.

تتمثل الميزة الرئيسية للرافعة المالية في الفوركس في أنها تقلل من مخاطر التداول من خلال عدم حجز رأس المال بالكامل في صفقة واحدة. وأنت تتداول بمبلغ صغير من رأس المال الخاص بك.

أحد الأسباب الرئيسية وراء تحول حسابات المتداولين إلى الصفر هو استخدام الليفريج العالية والجشع للربح. الرافعة المالية بمثابة سيف ذو حدين. بمعنى، إذا لم تكن قد حققت ربحًا في الفوركس بعد، فإن استخدام الليفريج سيضاعف خسائرك فحسب!

تستخدم الليفريج كأداة قوية للمتداول المحترف الذي يتمتع بقدرة كبيرة في إدارة المخاطر.

ما هي رافعة مالية فوركس – حساب الربح والخسارة باستخدام الرافعة المالية

عند التداول، قد يكون استخدام الليفريج في الفوركس أمرًا مثيرًا للاهتمام بالنسبة لأي شخص بسبب ارتفاع الأرباح. ولكن يجب الأخذ في الاعتبار أن استخدام الليفريج سيجلب لك المزيد من الخسائر في حالة الخسارة. على سبيل المثال، لنفترض أنك قمت بزيادة رصيد حسابك بمبلغ 200 دولار. وقمت بتعيين الليفريج على 1:100. 200 دولار برافعة مالية 1:100 يصبح رأس مال 20000 دولار وإذا قسمناه إلى لوت، يصبح 0.2 لوت يمكننا التداول به. اللوت هو في الواقع حجم التداولات وقيمته تساوي 100,000 دولار لزوج العملات EUR/USD.

باستخدام هذا القدر من الرافعة المالية، يمكنك تحقيق ربح أو خسارة بمقدار 2 دولار لكل نقطة من حركة السعر. لنفترض الآن أننا وضعنا الليفريج على 1:1000. في هذه الحالة، لديك حقًا القدرة على التداول بمبلغ 200.000 دولار برأس مال 200 دولار، ويمكنك التداول بـ 2 لوت وتحقيق ربح قدره 20 دولارًا لكل نقطة برأس مال 200 دولار. لكن ضع في اعتبارك أن استخدام الليفريج في حالة التشخيص الخاطئ لاتجاه السوق يمكن أن يصفّر حسابك بالكامل، خلال 10 ثوانٍ ويحدث كال مارجن (نداء الهامش). شرحنا في هذا الجزء الحسابات المذكورة أعلاه رياضيًا، بحيث تتضح المفاهيم المذكورة أعلاه ومقدار الرافعة المالية لك تمامًا.

حسن استخدام الليفريج Leverage في الفوركس

يسمح معظم الوسطاء للمتداولين باستخدام الرافعة المالية بمبالغ مختلفة. إن وجود الرافعة المالية يغري المتداولين لاستخدامها لتحقيق المزيد من الأرباح. لكن كن حذرًا من أنه ليس من الصحيح استخدامه عندما ترتفع مخاطر السوق وهناك احتمال أن يكون الحساب على الهامش وخسارة الرصيد بالكامل.

يجب أن نستخدم الليفريج عندما يكون اتجاه السوق صعوديًا ويكون السوق مستقرًا. في هذا السوق الصاعد، من المرجح أن يؤدي استخدام الليفريج إلى منح المتداول ربحًا جيدًا برأس مال ضئيل. في الفوركس، لا يمكن التنبؤ بالسوق على وجه اليقين. لذلك، يجب على المرء التغلب على إغراء استخدام الليفريج للفوركس واستخدامها بشكل مفيد في أوقات محددة مع مخاطر سوق منخفضة.

اختيار الليفريج المناسبة في الفوركس (الرافعة المالية الأفضل في الفوركس)

الوسطاء يقدمون مستويات مختلفة من الرافعة المالية للمتداولين في سوق العملات الأجنبية. لكن هذا المقدار من الرافعة المالية يبدأ عادةً من 1:5 على الأقل والحد الأقصى هو 1:500. المبتدئون وأولئك الذين يمارسون التداول بتحفظ، من الأفضل أن يبدأوا برافعة مالية منخفضة جدًا مثل 1:5 أو 1:10، وبعد مرور بعض الوقت عندما يحققوا ربحًا في هذا السوق، يستخدمو الرافعات المالية الأعلى شيئًا فشيئًا. من الأفضل ألا تفوّت هذه المقالة، لتصبح متداولًا محترفًا.

لاختيار وتغيير الليفريج لحساب التداول الخاص بك، يجب عليك الدخول إلى موقع الوسيط الذي قمت بالتسجيل فيه ولديك حساب ، وتغيير الليفريج في قسم تفاصيل حساب التداول. لاستخدام الليفريج بشكل صحيح، استخدم فقط واحدًا أو اثنين في المائة من رصيد حسابك في مركز واحد. على الرغم من أن الوسطاء يوفرون إمكانية استخدام رافعة مالية عالية لعملائهم، حاول استخدام رافعة مالية منخفضة. لحماية رأس المال الخاص بك وتجنب الخسائر المالية الكبيرة، استخدم أمر وقف الخسارة المتحرك.

من أجل استخدام نقطة الوقف المتحرك، يجب أن تكون حريصًا بما فيه الكفاية لأنك إذا وضعت هذه النقطة بالقرب من سعرك لمزيد من الحذر أو الخوف من الخسارة ، فقد تنتقل إلى هذه النقطة بشكل أسرع إذا كان السعر يرتفع أو يتناقص. لذلك، عند استخدام أمر وقف الخسارة المتحرك، اكتسب أولاً المعرفة اللازمة ثم استخدمها كدعم للرافعة المالية في نظام التداول الخاص بك.

أنواع الرافعة المالية

الرافعة المالية في الفوركس غالبًا ما تبدأ من 1:5 ويمكن أن تصل إلى 1:1000. بالطبع، يعتمد هذا المبلغ على نوع الوسيط والأهم من ذلك نوع حساب التداول. يختلف الحد الأدنى للرصيد في حسابات التداول الخاصة بالوسطاء. من أجل إدارة رأس مال عملائهم، وضع بعض الوسطاء الحد الأدنى للرافعة المالية لهذا الحساب أقل في الحسابات ذات الحد الأدنى المرتفع نسبيًا للرصيد. من المثير للاهتمام معرفة أن الأشخاص المحترفين جدًا لا يستخدمون رافعة مالية تزيد عن 1:30 في حساباتهم الحقيقية.

إذ يقوم هؤلاء الأشخاص بمراجعة الرافعة المالية الأعلى في حسابات الفوركس التجريبية، فحسب.

الحسابات التي يمكن فتحها لدى الوسطاء

- الحساب الميني: الحد الأدنى لرأس المال لفتح هذا الحساب ما بين 300 و 500 دولار. ويمكن تداول ما لا يقل عن 0.1 لوت فيه.

- الحساب المايكرو: نحتاج على الأقل 30 إلى 50 دولارًا لفتح هذا الحساب. الحد الأدنى للوت في هذا الحساب هو 0.01 لإجراء الصفقة.

- الحساب القياسي: لفتح هذا الحساب، يجب أن نستثمر فيه ما لا يقل عن 2000 إلى 5000 دولار. والحد الأدنى للوت بالنسبة للتداولات هو 1.

استخدام الرافعة المالية في الفوركس

الليفريج في الفوركس مناسبة للأشخاص الذين يمكنهم التعرف على اتجاهات السوق بشكل جيد. ومع التشخيص الصحيح، يمكنهم التداول بحجم أكبر من رأس مالهم والحصول على المزيد من الأرباح. يرجى ملاحظة أن الليفريج في الفوركس أكثر ملاءمة للمحترفين والأشخاص الذين يكون متوسط تداولاتهم الشهرية مربحًا. لكن لسوء الحظ، يستخدم المبتدئين الرافعة المالية في الفوركس بسبب أوهام الثراء بين عشية وضحاها من الفوركس، فينتهي بهم الأمر بالتأكيد إلى نداء الهامش Call Margin. لكن المحترفين الذين لديهم فهم جيد لسوق الفوركس يمكنهم كسب أرباح جيدة من هذا السوق باستخدام الليفريج.

إدارة رأس المال عند استخدام الليفريج للفوركس

عند استخدام الليفريج في الفوركس الخاص بك، يجب أن تلتزم دائمًا بالمبدأ القائل بأن الغرض من دخول سوق الفوركس هو كسب المزيد من الأرباح مقابل خسارة أقل وكذلك الحفاظ على رأس المال. لأنه إذا خسرت رأس مالك في هذا السوق، فسيتعين عليك فعلاً الخروج من السوق، لأنه لن يكون لديك المال لمواصلة التداول في السوق.

أثبتت الإحصائيات أن 90% من إجمالي هوامش الربح وخسارة إجمالي رأس المال متعلقة بالاستخدام غير السليم للرافعة المالية في هذا السوق. عندما يتم استخدام الرافعة المالية، فيُطلق عليها السيف ذو الحدين. لكن من الأفضل أن نطلق عليه السيف ذو الحدين، يكون جانبه الحاد دائمًا باتجاه رقبة المتداول.

لأن مقدار خسارة رأس المال من قبل المتداولين أكبر من أرباحهم بكثير. تظهر إحصائيات فوركس أن 10٪ فقط من الأشخاص الذين يستخدمون الليفريج في الفوركس على المدى الطويل لا يخسرون ويحققون ربحًا، على الرغم من أن 5٪ فقط من هؤلاء 10٪ يحققون ربحًا والباقون يخسرون. وهذا يدل على أهمية الانتفاع من المعرفة والخبرة الكافيتين. إذًا تجنب الاستماع إلى إعلانات الوسطاء لاستخدام الرافعات المالية العالية والبدء في استخدامها بالخبرة والتدريب اللازمين.

تأثير حجم المركز على رأس المال

تجنب إنشاء مراكز أكبر عند استخدام الرافعة المالية. لأن استخدام مركز أكبر يتطلب هامشًا أكبر ويشتمل على غالبية رأس المال. من ناحية أخرى، باختيار مركز أكبر، تزداد قيمة النقطة أيضا. من المثير للاهتمام معرفة أنه في الأسواق الأخرى حيث لا يمكن استخدام الرافعة المالية، فإن نسبة الأشخاص الذين يربحون أو يخسرون هي 50٪، وهو أمر طبيعي للغاية. ولكن في سوق الفوركس، تبلغ نسبة الخاسرين 90٪، ويرجع ذلك إلى وجود الليفريج في الفوركس واستخدامها غير السليم.

حاسبة الرافعة المالية للفوركس

حاسبة الرافعة المالية للفوركس تعد إحدى الأدوات المهمة في التداول والتي تتيح للمتداولين اتخاذ قرارات صحيحة بشأن التداولات مع فهم أفضل للمخاطر والأرباح. إذ تقوم حاسبة الرافعة المالية في الفوركس بالحساب بناءً على مقدار الليفريج، ومقدار رأس المال في حساب تداول كل شخص، وحجم التداولات، والربح والخسارة المحتملة.

إليك بعض المواقع الموثوقة التي تقدم حاسبات الليفريج للفوركس:

موقع عالم التداول

يوفر هذا الموقع للمتداولين حاسبة ذكية للفوركس لحساب النقطة ونسبة المخاطرة وحساب حجم التداول في الفوركس.

في هذا الموقع، يتم تقديم حاسبة الفوركس إلى جانب العديد من الأدوات المفيدة المتعلقة بالتحليل الفني والأساسي لسوق الفوركس.

يمكن الوصول إلى حاسبة الرافعة المالية مع حاسبة فيبوناتشي ومخططات الأسعار على هذا الموقع. وتجدر الإشارة إلى أنه عند استخدام حاسبة الليفريج للفوركس، يجب إجراء الحسابات بعناية ويجب أخذ المخاطر المتعلقة بتداولات الفوركس في الاعتبار. في هذا السياق، يمكن للخبرة والمعرفة الكافية حول تداول الفوركس أن تساعد المتداولين.

مزايا التداول بالليفريج في الفوركس (تأثير الرافعة المالية في الفوركس)

توفير الوقت: باستخدام الرافعة المالية يمكنك توقع تحركات السوق والاستفادة من الأسواق الصاعدة والهابطة. لذلك عندما يكون السوق هبوطيًا، يمكنك الاستفادة من الاتجاه الهبوطي. بعد البيع، يمكنك إعادة شراء أحد الأصول بسعر أقل لتوسيع الفجوة بين سعر البيع المرتفع وربح الشراء المنخفض.

بهذه الطريقة، على الرغم من هبوط السوق، فإنك لا تخاطر بحسابك كثيرًا. نظرًا لأنك لا تتداول بالكثير من الأصول وتستخدم الليفريج، على سبيل المثال، فأنت تتداول فقط بكمية صغيرة جدًا من حسابك.

نتائج أفضل

يضاعف التداول بالرافعة المالية عوائدك كلما نجحت الصفقة، حيث يتم احتساب الأرباح دائمًا على المركز الكامل. ومع ذلك ، ينبغي على المرء أن يكون حذرًا لأن هذا يمكن أن يزيد الخسائر أيضا. إذا فتح المتداول مركزًا وانعكس السوق، فإن الخسارة المتكبدة ستكون أكبر من إجمالي رأس ماله.

سلة متنوعة

يسمح لك استخدام الليفريج بتحرير جزء كبير من رأس المال الخاص بك للاستثمار في أسواق أخرى.إذا كنت لا تبحث عن التنويع، فإن التداول بالليفريج أو استخدام الرافعة المالية في الفوركس هو أحد أفضل الطرق لتحقيق المزيد من الأرباح.

ابدأ التداول بالليفريج اليوم، لأن تداول الفوركس بالرافعة المالية يسمح لك بإيداع نسبة مئوية فقط من إجمالي قيمة التداول. يمنح هذا المتداولين ذوي رأس المال القليل الحرية في استكشاف أسواق أكبر على أمل تحقيق المزيد من الأرباح. ومع ذلك، قبل استخدام الليفريج في التداول، يجب أن يكون المرء على دراية جيدة بالتحديات والمخاطر التي ينطوي عليها الأمر.

مخاطر استخدام الرافعة المالية في تداول الفوركس

الليفريج في الفوركس هي إحدى مزايا التداول، مما يزيد من أرباح التداول الخاصة بك. لكن الاستخدام غير السليم للرافعة المالية قد يزيد من مخاطر التداولات. لهذا السبب، نقوم هنا بدراسة مخاطر استخدام الليفريج في تداول الفوركس.

يمكن أن يؤدي استخدام الرافعة المالية في تداول الفوركس إلى زيادة المخاطر. لأنه إذا تحرك السوق وفقًا لتوقعاتك، فسوف يزداد ربحك. ولكن إذا تحرك السوق في الاتجاه المعاكس لتخمينك، فستزيد خسارتك أيضا. لهذا، من الضروري استخدام الرافعة المالية مع إستراتيجية إدارة المخاطر المناسبة.

بالإضافة إلى ذلك، يمكن أن يؤدي الاستخدام غير السليم للرافعة المالية إلى مشاكل مثل خلق المزيد من الديون، والخسائر الكبيرة، وحتى حظر التداول. لذلك، يجب استخدام الليفريج بإتقان.

الفرق بين الرافعة المالية في الفوركس والرافعة المالية في العملات الرقمية

الرافعة المالية أو الليفريج في الفوركس، كلا المفهومين مستخدمين في الأسواق المالية، ولكن هناك أيضا اختلافات بينهما في السوقين الفوركس والعملات الرقمية. الليفريج في سوق الفوركس، هي أداة تسمح لك بالمزيد من التداول برأس مال أقل وكسب المزيد من الأرباح. ولكن الليفريج في العملات الرقمية، فإنها تسمح لك بشراء المزيد من العملات وتحقيق المزيد من الأرباح باستخدام رأس مال أقل.

كما ذكرنا أعلاه، باستخدام الليفريج في الفوركس، يمكنك الوصول إلى المزيد من السوق بكمية أقل من رأس المال وإجراء المزيد من التداولات، ولكن إذا ذهب السوق في اتجاه حيث يكون مركزك في حالة خسارة. كن اكثر.

الليفريج في الفوركس وحدها لن تؤثر على الربح والخسارة الخاصتين بك، ولكن مقدار ربحك وخسارتك سيعتمد على ظروف السوق ونوع استراتيجية التداول الخاصة بك. على سبيل المثال، إذا استثمرت 100 دولار في سوق الفوركس وتداولت برافعة مالية 1:100، فيمكنك استخدام 10,000 دولار للتداول.

في الدرس الآتي سوف نقوم بتدريس أنواع التحليل في الفوركس.